宠物行业可细分为五大板块。宠物行业主要包括宠物养殖交易,宠物食品,宠物用品,宠物医疗及宠物服务消费等五大板块。各领域下可再根据商品特征和服务模式再进一步细分。

1.1 宠物行业发展迅速,五大板块精彩纷呈

宠物数量增长迅速,猫犬市场规模出现差异。据中国宠物行业白皮书,2010 年-2020 年,宠物行业规模从 140 亿元增长到 2065 亿元,十年 CAGR 达 30.88%。2020 年,宠物狗市场规模为 1180 亿元,同比下降 5.1%;宠物猫市场规模为 884 亿元,同比增长 13.3%。从消费总量上看,犬消费短暂下降,猫消费呈现上升趋势。2018 年之后,由于各细分领域持续深化,越来越多的资本与年轻人投身于宠物行业中,导致了行业的竞争白热化,宠物行业的增速稍有放缓。2020 年,叠加疫情因素,宠主的可支配收入受到影响,行业增速达到低点。未来经济恢复,宠物行业有望恢复高速增长。

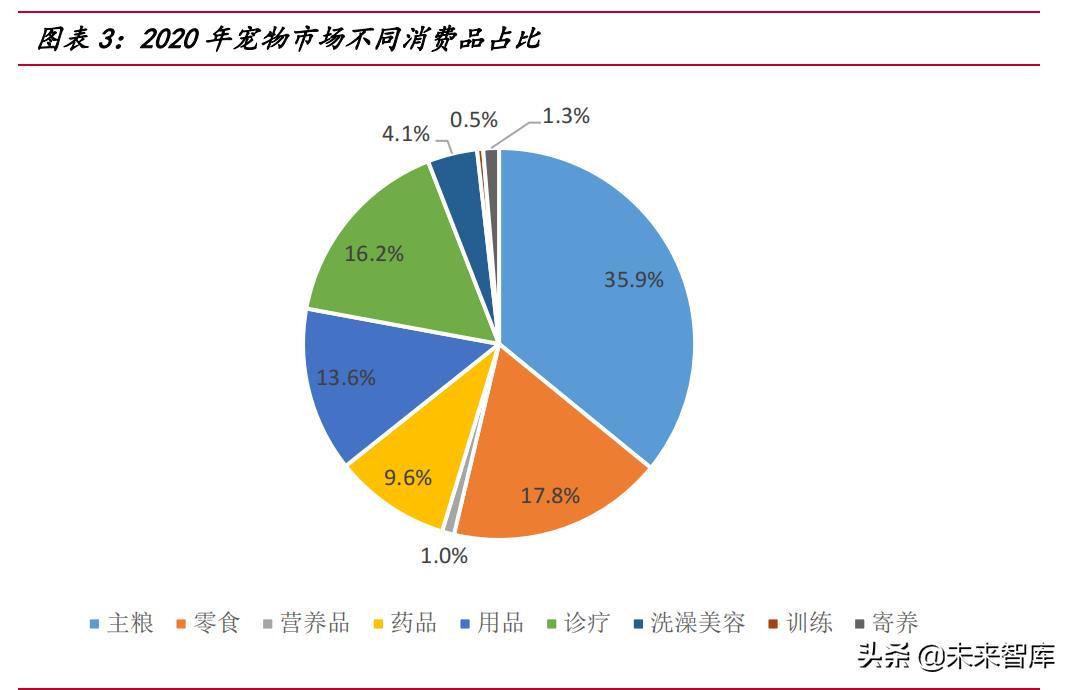

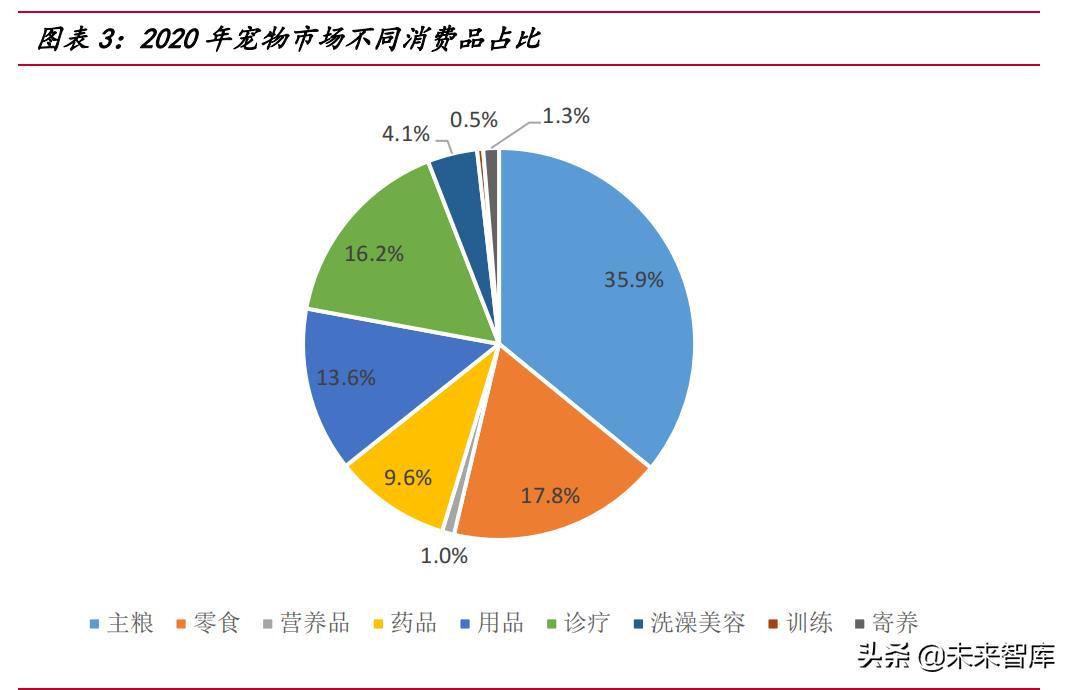

宠物食品与宠物医疗是前两大细分市场。宠物食品(如宠物干粮、宠物零食、宠物营养品等)市场规模占比为 54.7%,宠物医疗市场规模占比为 25.8%,两大类合计占比 80.5%。宠物食品属于养宠日常必需消耗品,叠加新生代宠主购买宠物零食频率较高,导致整体占比较高。近些年,越来越多的宠主接受了给宠物做绝育、定期打疫苗、定期体检的观念,因此导致宠物医疗产品占比较高。

宠物细分市场增速各有千秋。我们将宠物市场细分为宠物食品、宠物用品、宠物医疗和宠物服务四大类。2017-2020 年,宠物食品市场规模从 1061 亿元增长到1129亿元,三年 CAGR达 2.10%。受疫情影响,部分宠主可支配收入减少,偏向购买价格较低的宠物食品,导致 2020 年宠物食品市场规模同比减少 9.11%,预计宠物食品市场在疫情得到控制后有望恢复高速增长。

2017-2020 年,宠物医疗市场规模从 116.58 亿元增加到 532.77 亿元,三年CAGR 达 65.95%。通常宠物猫狗的寿命为 10 到 15 年,宠物进入老年期后医疗需求增加。随着养宠基数的扩大,未来宠物医疗市场有望保持高速增长。

宠物用品和宠物服务市场虽小,但未来可期。宠物用品包含了宠物牵引绳,猫砂,玩具,猫窝狗窝,猫抓板等各种用品。2017-2020 年,宠物用品市场规模从121.94 亿元增长到 280.94 亿元,三年 CAGR 达 32.06%。随着宠物数量的增加,宠物用品市场的规模有望继续提升。

宠物服务业务包含洗澡美容、训练、寄养等服务,2018-2020 年,市场规模从163.97 亿元下降到 121.84 亿元,两年 CAGR 达-13.80%。随着人均可支配收入的增长及人均单宠消费增加,宠物服务有望迎来增长。

1.2 政策发展促进市场开放

国内宠物政策由禁止逐步转变为全面开放。为预防和消灭狂犬病,1980 年 11月 18 号,国家出台了《家犬管理条例》,县级以上城市及近郊区、新兴工业区禁止养犬,只有生产、科研用犬及警犬可在城市饲养。 90 年代,居民养宠人数的增加,1992 年小动物保护协会正式成立。1994 年北京出台《北京市严格限制养犬规定》,标志着宠物从禁养转变为限养。1998 年,《家犬管理条例》全面废除,宠物饲养基本放开。进入 20 世纪后,宠物行业进入全面发展阶段。

1.3 国外品牌先入为主,自主品牌奋起直追

受国家宠物管理政策的影响,中国宠物消费市场的发展从 90年代起步,发展至今可以概括为以下三个阶段:

第一阶段:萌芽期(1990 年-2000 年)。90 年代初,受国家政策限制,城镇居民饲养宠物数量较少,农村居民为主要饲养人群。90 年代中期,各城市出台限养政策,养犬合法化。国际宠物食品品牌玛氏、皇家(2001 年被玛氏集团收购)开始在国内投资建厂。同时期第一批国产宠物零售店出现,上海顽皮家和北京怡亚诞生。90 年代后期,大量海归人员回归,将西方视宠物为家人的理念带回国内,推动了宠物经济的发展。

第二阶段:成长期(2000 年-2010 年)。此阶段,各地方出台了规范饲养的文件,宠物由限养到规范养,宠物实体店和经销商开始兴起。国内出现大量宠物企业,多数为国外品牌进行 OEM 及 ODM 贴牌生产。2008 年,国家质量监督检验检疫总局和国家标准化管理委员会发布了《宠物干粮食品辐照杀菌技术规范》和《宠物食品狗咬胶》,标志着宠物食品行业转向规范化。

第三阶段:发展期(2010 年至今)。此阶段,宠物行业进入全面发展时期。国家发布了《全价宠物食品犬粮》和《全价宠物食品猫粮》管理宠物食品安全。农业部颁发《饲料和饲料添加剂管理条例》与《宠物饲料管理办法》将宠物饲料和一般饲料进行区分。众多国产宠物食品品牌诞生,如比瑞吉、皇家、伯纳天纯、麦富迪,中宠和佩蒂在此阶段成功上市。随着互联网的发展,宠物产品的销售从线下转移至线上。据宠物行业白皮书,宠物食品购买渠道方面,81.8%的宠主选择线上电商。宠物用品及宠物医疗规模也在此阶段高速增长。

2.1 驱动因素:人口老龄化与独居人群数量增多

人口老龄化和独居人群数量增多带动宠物需求增多。 2010-2020 年,中国 65岁以上高龄人群从 1.19 亿人增加到 1.91 亿人,十年 CAGR 达 4.85%。受独生子女政策影响,未来高龄人群人数会持续增加。高龄人群因陪伴需求导致宠物陪伴需求增多。中国自 2006年以来,结婚登记数量持续下降,在城市独居的青年增多,因单身孤独因素而导致的宠物陪伴需求也随之增多。与此同时,中国家庭日趋小型化,家庭户规模从 2000 年的 3.44 人每户下降至 2020 年的 2.62 人每户,家庭人数的减少间接导致了宠物陪伴需求的增多。

2.2 多因素推动国内人均单宠消费与宠物饲养数量

中国人均单宠消费额度快速增长。据中国宠物行业白皮书宠物行业市场规模与宠物数量计算,2017 年,中国单宠人均消费为 1532 元每只。2020 年,中国单宠人均消费为 2048 元每只,三年 CAGR 为 10.15%。

多因素导致人均单宠消费增速降低。2018-2020 年,城镇居民人均可支配收入实际增长率(扣除价格因素)开始下降,5.60%下降到 1.20%。同期,中国单宠人均消费的增速从 21.85%下降到 0.32%。 人均可支配收入的额度间接影响宠主为宠物的花销额度,从而影响了中国单宠人均消费的增速。在大量资本与年轻人投入宠物行业创业的情况下,行业竞争激励从而导致了行业规模增速的减缓,同时,宠主的数量快速增加,进一步降低了人均单宠消费的增速。 2020年受疫情影响,单宠消费增速呈短暂下降趋势,随着经济复苏,人均单宠消费有望恢复到疫情前高速增长态势。

养宠观念改变进而提升人均单宠消费额度。据 2020 年中国宠物行业白皮书,57.10%宠物主人视宠物为孩子,28.40%的宠物主人视宠物为亲人,6.70%的宠物主人视宠物为朋友,总计 92.2%的宠物主人给予宠物拟人化角色。在单身人士和已婚人士中,单身人士视宠物为孩子的比例从 2019 年的 50.10%下降到 49.40%,已婚人士视宠物为孩子的比例从 2019 年的 47.60%上升到 2020 年的 63.00%。宠物在日常生活中地位上明显提升,使得宠物主人愿意进行更多的宠物消费。

养宠人群收入呈增长趋势。2019 年,从月均收入来看,4000 元以下的宠主占比最高,占全部养宠人群的 49.6%。2020年,月均收入为 4000-9999元的宠主占比最高,占养宠人群的 47.6%。主要养宠人群收入的提升意味着宠主可支配收入的提高,结合宠物在宠主心中地位的提升,宠主未来为宠物花费的额度可进一步提升。

中国城镇化发展为宠物行业发展提供了基础。据中国宠物行业白皮书,中国宠物主人在一线城市,二线城市,三线及以下城市比例分别为 38%,42%及 20%。养宠人群占比前三的城市分别为北京市、上海市、广州市,比例分别为 13.10%,12.20%及 8.30%,合计占比 33.60%。以上数据反映出经济水平发达的城市养宠的需求度相对较高。

在宠物行业发展的黄金十年中(2010-2020),中国城镇人口从 2010 年的 6.70亿人增加到了 2020 年的 9.02 亿人,年复合增长率达 3.02%;全国城镇化率从 2010年的 49.95%提升到了 2019 年的 60.60%。快速提高的城镇化率导致了人口大量涌入城市,进而造成单身青年现象。同时,家庭户均人数变少等多因素导致了人群“精神寄托”需求增加,进而导致了宠物陪伴需求,促进了宠物市场行业的繁荣。

养宠人群呈现高学历趋势。现阶段,中国宠物主中以高学历人群为主。2020 年,宠物主中大学本科毕业人数占比 53.90%,硕士及以上学历占比 14.10%,合计占比68.00%。在 2018 年,本科、硕士及以上学历整体占比为 52.80%,高学历养宠趋势增速明显。中国本科毕业人数呈高速增长,因此,我们判断未来养宠人数将进一步增加。

2.3 空间测算:2025 年规模将达 3600 亿元

市场规模稳定增长,2025 年预计将达 3600 亿元。我们以宠物数量*人均单宠消费来计算整个宠物市场规模空间。随着人口老龄化和独居人群数量的增加,宠物数量未来将会呈高速增长趋势。根据 2017 年至 2020 年宠物数量的复合增长率 4.86%,我们假设宠物数量 2021 年至 2023 年保持相同速度增加,在 2024 至 2025 年间增速略有下降至每年 2%。

在人均可支配收入逐年提高及宠物家庭地位提升的背景下,根据 2017 年至2020 年间人均单宠消费的复合增长率 10%。我们假设 2021 年人均单宠消费额增长率为 10%,由于中国现阶段处于宠物行业高速发展期,我们判断未来随着行业的成熟增长速率稍有下降,因此我们假设 2021 年以后,每年人均单宠消费的增长速率下降一个百分点。由此推算,到 2025 年中国宠物市场规模将达到 3638 亿元。

3.1 竞争格局:国产品牌崭露头角,消费者认知仍需改善

宠物食品国产品牌与国外品牌已成分庭抗礼之势。中国狗粮品牌和猫粮品牌TOP10 中,共有五家公司同时出现在两个榜单中,分别是麦富迪、皇家、伯纳天纯、冠能和比瑞吉。其中,皇家、冠能为国外厂商雀巢、玛氏旗下品牌,而麦富迪、伯纳天纯、比瑞吉均为国产品牌。麦富迪、伯纳天纯、比瑞吉三个品牌虽未上市,但未来有望成为行业龙头,进而带动宠物市场整体繁荣发展。(报告来源:未来智库)

宠物食品消费倾向逐渐从进口品牌转向国产品牌。据中国宠物行业白皮书,宠主在选择宠物干粮时,2019 年数据为 41.60%选择进口品牌,26.40%选择国产品牌,32%不关注品牌。2020 年数据为 36.70%选择了进口品牌,48.60%选择了国产品牌,14.70%不关注品牌。随着国产宠物品牌的研发拓展,越来越多的国内公司生产出高质量宠物食品,为宠主提供了更多的选择机会。

3.2 行业趋势:品牌营销至关重要,猫经济引领未来增长

国产品牌仍需时间来提高国民信任度。据宠物行业白皮书,2020 年宠物干粮消费痛点中,缺少值得信赖的国产粮品牌为最多的选项,占比 27.20%。在优秀国产品牌崛起之前,宠物食品市场参差不齐,经常出现食品安全问题,导致一些宠物主人丧失了对国产品牌的信任,国产品牌要想获取更大的公众信任度还需要一段时间。

从不同年龄段宠主对宠物干粮偏好看,95 前宠主偏向国产品牌,95 后宠主偏向进口品牌。在宠物食品领域上,国产品牌超越进口品牌的趋势并不明显。未来宠主增加人群主要为老人和独居人群,如何做好品牌营销并满足年轻宠主与老年宠主需求将成为宠物食品公司进一步提升市占率的关键。

猫犬前期一同呈现增长趋势,但近年来差异明显。2017 年全国城镇猫数量为3756 万只,2020 年为 4862 万只,复合增长率达 8.98%。2017 年全国城镇犬数量为 4990 万只,2020 年为 5222 万只,复合增长率为 1.53%。由于养猫并不需要宠物主人外出溜猫,养猫相对于养狗有适当的便利性,更适合老年人与独居青年饲养,未来猫数量将呈增长趋势。

4.1 美国宠物市场相对成熟,龙头企业走向世界

美国宠物市场规模稳定增长,已成全球最大市场。2020 年美国宠物市场规模达到 1161.16 亿美元。2010-2020 年间,美国宠物市场由 702.5 亿美元增加到 1161.16亿美元,十年 CAGR 达 5.15%,超过美国 GDP2.75%的增长速度。宠物食品的经营模式也根据产品特性出现不同的分化。主打高端健康粮的蓝爵(Blue Buffalo)和chewy(美国宠物网购网站)也在这个阶段诞生。

美国宠物总量稳定增长,狗经济规模大于猫经济规模。据 Euromonitor 数据,2011 年到 2020 年,美国猫狗数量从 14510.22 万只增长到 16866.45 万只,九年CAGR达1.69%;猫数量从7432.32万只增长到8409万只,九年CAGR达1.38%;狗数量从 7077.9 万只增长到 8457.45 万只,九年 CAGR 达 2.00%。从近十年数据来看,美国宠物总体数量进入了慢速增长的状态,宠物狗增速快于宠物猫增速。

美国宠物食品品牌世界领先。全球前十的宠物食品品牌中,美国品牌占据了前八。前两名的玛氏和雀巢年宠物行业相关收入分别为 180.85 亿美元及 154.22 亿美元,这两家公司的宠物行业收入均高于位于排名第三到第十的企业收入总和,在全球范围内处于垄断地位。雀巢与玛氏的品牌在中国宠物食品市场中市占率高,其品牌营销和产品质量仍为宠物食品市场内的标杆。

美国宠物数量呈低速增长态势,人口老龄化间接增加养宠数量。美国 65岁以上人口占总人口的比例从 2011 年的 13.25%增长到了 2020 年的 16.63%,宠物陪伴的需求随之增加。2020 年,在疫情反复和越来越多公司转向在家工作模式的情况下,人们对于宠物陪伴需求增多。

美国宠物食品市场 CR5 市占率高,商业并购较多。在美国宠物食品市场中,CR5 雀巢、玛氏、JM 斯马克、通用磨坊及高露洁棕榄的整体市占率高达 73%。成熟的宠物食品市场常出现商业并购,如宠物食品牌排行第一的蓝爵在 2018年被通用磨坊公司收购。美国的宠物市场已经进入一种寡头垄断阶段。

美国宠物市场整体呈现稳步增长状态,细分市场增速差异不大。2011-2020 年,宠物医疗市场从 367.49 亿美元增长到 580.58 亿美元,九年 CAGR 达 5.21%;宠物食品市场从 248.91 亿美元增长到 382.34 亿美元,九年 CAGR 达 4.88%;宠物用品市场从 118.59 亿美元增长到 198.24 亿美元,九年 CAGR 达 5.88%。在美国,科学养宠概念普及广泛,宠主饲养过程中会定期带宠物进行体检,宠物生活所需的日常用品消费频率也较高。宠物市场规模增长主要是来自宠物数量的增长而非产品的渗透率。因此,各细分市场年化增长率相近。

4.2 欧洲宠物市场缓速增长,各细分市场趋于稳定

欧洲宠物市场缓速增长,与经济周期产生关联波动。2011-2020 年,欧洲宠物市场规模从 746.43 亿美元增长到 794.94 亿美元,九年 CAGR 达 0.70%。在此期间,欧洲宠物市场规模的变化与经济周期产生关联波动,欧洲宠物市场规模在 2012、2015、2016、2019 下降,与此同时,欧洲人均 GDP 在 2012、2015、2016、2019发生负增长。

欧洲人均GDP从2011年的人均29762美元下降到2019年的人均28896美元,整体九年下降 2.91%,同期宠物市场规模整体增长了 6.50%。由此我们得出,从短期看,宠物市场的规模增速受人均收入的波动产生变化,长期来看宠物市场增速高于 GDP 增速,有适当的抗风险性。

欧洲宠物数量缓速增长,猫狗差异明显。据 FEDIA 数据,2016-2020 年,欧洲猫狗数量从 18498.6 万只增长到 18760.2 万只,四年 CAGR1.97%;猫数量从10273.9 万只增长到 11014.8 万只,四年 CAGR 达 1.76%;狗数量从 8224.7 万只增加到 8982.1 万只,四年 CAGR 达 2.23%。欧洲的猫数量呈缓速增长,狗数量变化波动较大,整体上猫数量大于狗数量。因此我们可以得出在欧洲市场,猫经济市场规模大于狗经济。

老龄人口增多增加宠物饲养数量。欧洲及中亚国家的 65 岁以上人口占总人口比重从 2011 年的 11.38%上升至 2020 年的 13.18%,人口呈现老龄化增长趋势。老龄人口的增长会导致养宠陪伴需求增多,从而增加宠物饲养数量。

欧洲宠物市场相对成熟,各细分市场规模趋于稳定。2011-2020 年,宠物医疗市场规模从 373.21 亿美元增长到 397.47 亿美元,九年 CAGR 达 0.70%;宠物食品市场规模从 285.78 亿美元增长到 303.44 亿美元,九年 CAGR 达 0.67%;宠物用品市场规模从 87.43 亿美元增长到 94.02 亿美元,九年 CAGR 达 0.81%。欧洲的宠物市场已进入成熟期,各细分市场规模在适当范围内波动,总量趋于稳定。(报告来源:未来智库)

由于欧洲宠物市场相对成熟,科学养宠等观念普及广泛,宠主会定期带宠物去医院进行体检和疫苗注射,因此细分市场中宠物医疗市场规模最大。

4.3 日本宠物市场稳定增长,抗周期性特点明显

日本宠物市场稳步增长,未受 GDP 增速较低的影响。2011-2020 年,日本宠物市场规模从 102 亿美元增长到 118 亿美元,九年 CAGR 达 1.45%。在此期间,日本人均 GDP 从 2011 年的 48167 美元下降至 2020 年的 40113 美元。人均收入的下降并未影响到整体宠物市场的规模,从侧面验证了宠物市场的抗风险性。

日本宠物数量逐步下降,宠物猫数量增长。据Euromonitor数据,2011-2020年,日本猫狗数量从 2154.2 万只减少到 1828.7 万只,九年 CAGR-1.80%;猫数量从960.6 万只增长到 979.8 万只,九年 CAGR 达 0.22%;狗数量从 1193.6 万只减少到848.9 万只,九年 CAGR 为-3.72%。日本整体宠物数量呈减少趋势,宠物狗数量下降明显,宠物猫数量呈小幅增加。日本城市居民多居住在公寓中,养猫更能满足居住公寓住户的需求。

日本市场人均单宠消费提升,人口老龄化提高养宠需求量。据 Euromonitor 统计,2011-2020 年,日本宠物数量从 2154.2 万只下降到 1828.7 万只,年化复合率达-1.80%。与此同时,宠物市场规模在扩大,意味着人均单宠消费在提高。中国文化背景与日韩相近,人均单宠消费的提高也将成为中国宠物市场消费下个阶段提升的主要推动力。

日本 65岁以上人口占总人口比重从 2011年的23.16%上升至 2020年的28.40%,人口老龄化问题严重。随着老龄人口的增长,养宠陪伴需求增多,从而进一步带动宠物饲养数量的增长。

与美国不同的是,日本宠物数量呈下降趋势,宠物市场规模的增长主要来自于人均单宠消费的增长。从日本宠物市场增速的模式下,我们可观察到随着宠物在宠物主人心中地位的提升,人均单宠消费会进一步提升,对中国宠物市场未来发展具有参考意义。

4.4 中美日欧市场对比:市占率、销售渠道各有千秋

中国宠物行业龙头企业市占率较低,与美日相比仍有差距。

宠物医疗市场中,2020 年美国、日本、中国 CR5 市占率为 48.80%/44.80%/13.10%。相对于美日宠物医疗市场,中国宠物医疗市场并未出现市占率较高的龙头公司。参照美日宠物医疗市场的发展,未来有技术有规模的公司有望成为市场中的龙头公司。

宠 物 食 品 市场中,2020 年美国、日本、中国 CR5 市占率为71.00%/61.00%/21.30%。中国宠物食品市场并未像日美市场出现市占率高、拥有统治力的巨头。国内宠物市场已出现受宠物主人欢迎的自主宠物食品品牌,参考日美宠物食品市场的发展,自主品牌的市占率有望进一步提升,出现新的宠物食品龙头。

宠物用品市场中,2020 年美国、日本、中国 CR4 市占率为16.50%/0.70%/1.60%。从数据上看,宠物用品销售相对比较分散,不会像食品与医疗市场出现高市占率的龙头公司。宠物用品市场虽小,市占率方面仍与美日市场有较大差距,处于低位,未来中国宠物用品公司仍有较大增长空间。

美国宠物市场多以线下销售为主,线上电商呈现高速增长态势。从美国宠物市场的销售渠道数据来看,线下销售在宠物医疗市场,宠物食品市场,宠物用品市场的销售渠道占比分别为 69.60%/76.10%/57.10%;线上电商在宠物医疗市场,宠物食品市场,宠物用品的销售渠道占比分别为 26.00%/19.90%/37.90%;宠物食品市场上看,线上电商的增速呈现了快速增长的趋势。2011 年宠物食品线上电商占比为1.50%,2020 年占比为 19.90%,九年 CAGR 达 33.28%。在此期间,美国线上宠物电商平台 chewy 高速发展,成功在纽交所上市。从美国整体宠物市场看,主要以线下销售为主,但宠物电商平台增速快,市场销售占比有望进一步提高。

欧洲宠主以线下消费为主,线上消费稳定增长。欧洲宠物市场线下销售在宠物医疗市场,宠物食品市场,宠物用品市场的销售渠道占比分别为82.60%/83.00%/81.40%;线上电商在宠物医疗市场,宠物食品市场,宠物用品的销售渠道占比分别为 12.10%/12.10%/12.10%。从宠物食品市场上看,线上电商稳定增长。2011 年宠物食品线上电商占比为 3.50%,2020 年占比为 12.10%,期间复合增长率达 14.78%。从整体宠物市场来看,欧洲宠主主要以线下销售为主,线上电商增长稳定但占比相对较小,未来电商市场有望进一步扩大。(此数据主要以西欧市场为主)。

日本宠主偏爱线下消费,线上消费小幅增长。日本宠物市场线下销售在宠物医疗市场,宠物食品市场,宠物用品市场的销售渠道占比分别为81.50%/82.10%/80.30%;线上电商在宠物医疗市场,宠物食品市场,宠物用品的销售渠道占比分别为 15.70%/14.60%/18.00%。从宠物食品市场上看,线上电商缓速稳定增长。2011 年宠物食品线上电商占比为 9.30%,2020 年占比为 14.30%,期间复合增长率达 4.90%。从整体宠物市场来看,日本宠主偏爱线下销售,线下实体店仍为主导,线上电商虽有增长但占比较小。

国内宠主偏爱线上消费,线上消费增长迅速。国内宠物市场线下销售在宠物医疗市场,宠物食品市场,宠物用品市场的销售渠道占比分别为44.40%/33.70%/60.80%;线上电商在宠物医疗市场,宠物食品市场,宠物用品的销售渠道占比分别为 48.00%/57.20%/33.90%。从宠物食品市场上看,线上电商高速增长,市场销售占比已超过线下实体销售。2011 年宠物食品线上电商占比为3.30%,2020 年占比为 57.20%,期间复合增长率达 37.29%。中国宠主偏好线上购买宠物产品,未来线上电商销售占比有望进一步提升。

4.5 中国未来市场发展空间

中国宠物市场空间广阔,细分赛道宠物医疗潜力最大。通过中美日欧宠物市场对比,我们可以发现中国宠物市场仍在初期,各细分市场的产品与服务渗透率较低,未来随着人均收入的提升,行业规模有望进一步增长。中国现阶段“科学养宠”等观念还未普及,医疗服务的渗透率较低。在美日欧成熟的宠物市场中,细分市场规模最大的为宠物医疗市场,而现阶段,中国细分市场规模最大的为宠物食品市场。中国宠物医疗市场 2017-2020 年 CAGR 达 65.95%,处于高速增长阶段,我们看好未来宠物医疗市场高速发展的趋势。

人均单宠消费提升助力市场高速扩张。通过观察与中国养宠环境相似的日本市场,可发现人均单宠消费的提升可成为宠物市场规模增加的关键因素。同时,中国潜在养宠人数多,宠物饲养数量未来有望保持高速增长。我们认为,中国人均单宠消费与宠物数量未来有望高速增长,行业市场空间广阔。

短期消费能力影响行业增速,长期宠物行业抗周期性明显。通过观察成熟的欧洲宠物市场,我们发现短期宠物行业的增速受到人均 GDP 增速的影响,呈同一增长方向。长期来看,宠物行业有抗周期性的特点,在 GDP 整体下降的情况下,宠物行业的规模实现了正向增长。近几年中国人均可支配收下降,宠物行业的增速也出现了小规模的下降,但长期来看宠物行业仍处于高速增长状态,我们认为宠物行业未来仍能保持较高速度的增长。