宠物食品是饲养宠物的刚性需求,相比自制宠食或剩饭剩菜喂养等,具有营养全 面、消化吸收率高、配方科学、饲喂方便以及疾病预防等优点。宠物食品市场是 宠物行业最大的细分市场,也最先受益于宠物经济的发展,具有高复购、低价格 敏感、强粘性的优势。据中国宠物行业白皮书,2020 年宠物食品在宠物产业规模 占比超 50%。

![宠物食品行业发展前景(宠物行业的发展前景) 图片[1]-宠物食品行业发展前景(宠物行业的发展前景)-赚在家创业号](https://www.zhuanzaijia.com/wpac/11644.jpg?ver=1650935527)

1.1、宠物食品:占据宠物经济半壁江山,高复购、强粘性

宠物食品可分为宠物主粮、宠物零食和宠物保健品等。1)宠物主粮是宠物最主要 的食品,所含营养素和能量能满足犬猫每日全面营养需求的宠物食品,可分为干 粮与湿粮两种;2)宠物零食通常是指能够补充单一或部分营养素但不追求全面平 衡营养,人们为吸引宠物注意力、调节宠物口味、加深人宠之间感情、增强人宠 互动、协助宠物训练所需要的产品,大致分为咬胶类、肉干类及饼干类。3)宠物 保健品为满足宠物各生命阶段及其生理需要而制作的营养补充剂,补充和强化单 一或多种营养素,以利于宠物的健康发育和成长,如维生素片等。

1.2、宠物食品行业快速发展,多因素推动有望量价齐升

相较于发达国家,我国宠物行业兴起较晚,于 20 世纪 90 年代初起步,大致经历了启蒙期、成长期和高速发展期三个阶段:

1)20 世纪 90 年代至 1999 年为启蒙期,随着中国小动物保护协会的成立,“宠物 伴侣”理念逐渐在中国兴起,随后,国际品牌“皇家”、“玛氏”等正式进入中国市场;

2)2000 年至 2014 年为成长期,在这一阶段,宠物由“功能性”角色逐渐转型为“情 感性”角色。同时,伴随互联网的发展,第一批网络宠物服务平台兴起,国内开始 出现小规模宠物用品制造厂商;

3)2015 年至今为高速发展期,伴随国民经济的发展、人均可支配收入的提升和消 费升级的趋势,各类新型服务模式在宠物行业展开,国产宠物品牌发展迅速,我 国宠物行业发展逐渐走向规范。

宠物食品行业规模快速增长。根据中国宠物白皮书,作为宠物行业市场规模最大 的子行业,2020 年宠物食品市场规模占比高达 54.70%,从 2012 年的 157 亿元增 长到 2020 年的 1130 亿元,2017-2020 年复合增速达 15.00%。从 Euromonitor 的统 计口径来看,2021 年中国宠物食品市场规模达 524 亿元,占宠物行业市场规模的 62.2%,近三年复合增速达 22.98%。

我们认为宠物行业空间广阔,有望继续维持增长,下文我们将分别从养宠渗透率、 单只宠物食品花费、消费者教育及触达等方面分析宠物食品行业发展动力。

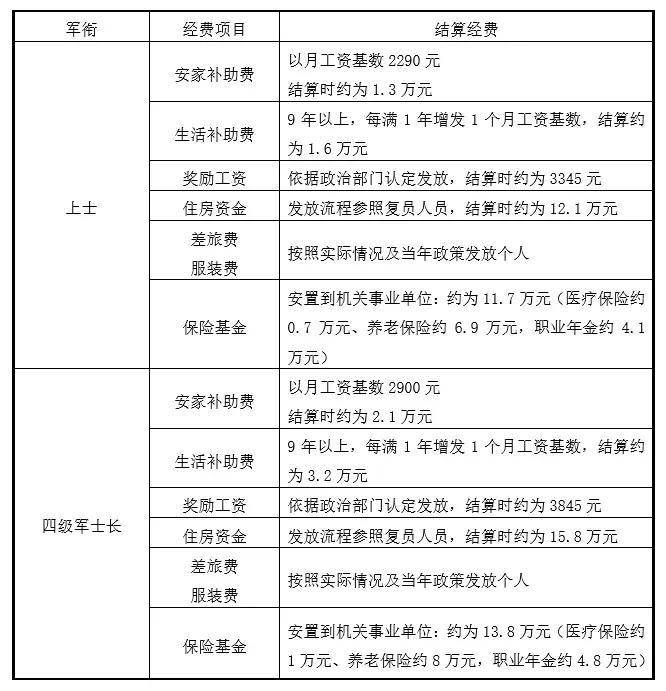

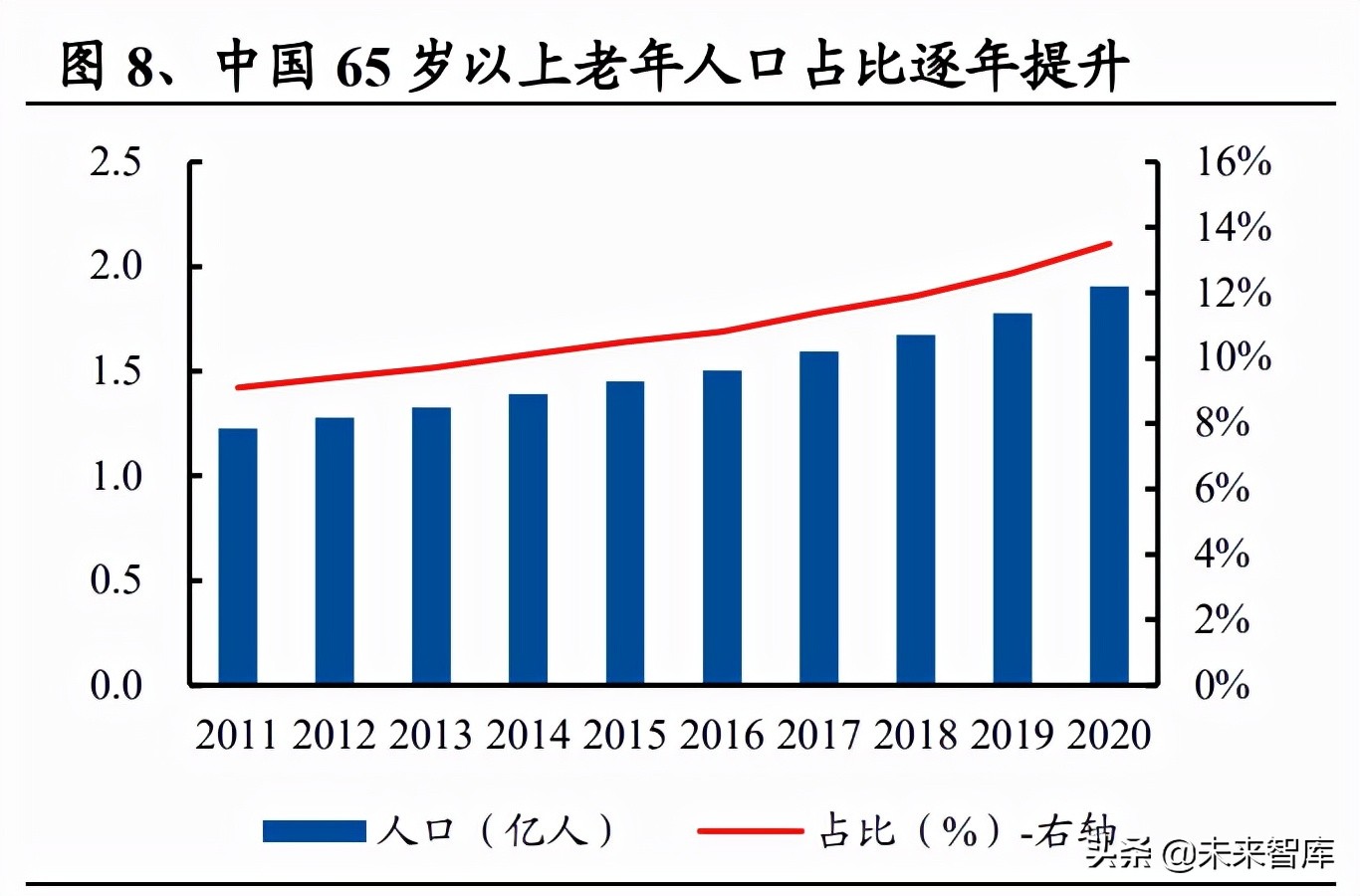

中国养宠渗透率有望持续提升,且对标欧美等宠物行业发展较为成熟的国家,空 间较大:在人口老龄化、结婚年龄不断推迟、独居人口比例逐渐提升的社会背景 下,人们对于宠物的陪伴需求不断增加,养宠渗透率从 2010 年的 5-8%提升至 2019 年的约 19%,相较于欧、美、日等地,还有较大提升空间。

从单只宠物年度宠物食品支出来看,中国单只宠物年宠食消费金额已经从 2017 年 的 850 元增长至 2020 年的 1,121 元(根据白皮书数据推算),预计仍将持续增长: 1)我国居民收入不断提升,高收入宠物主占比提高,且具备高学历+年轻化的特 征:我国城镇居民人均可支配收入从 2011 年的 21,427 元增加至 2020 年的 43,834 元,2021 年超 1/3 的宠物主月收入在万元以上,本科及以上学历宠物主占比超 60%, 80、90 后等年轻宠物主占比较高;

2)从消费意愿来看,超 90%的宠物主将宠物视为家人或朋友,另外,随着科学养 宠观念的普及,宠物主对于商品粮消费的意愿亦随之增强。

3)从宠物食品产品自身的革新来看:宠物食品呈现科学化+品牌化+精细化趋势, 宠物的适口性和产品功效成为消费者的重点考虑因素,未来宠物食品有望向更高 端的天性粮、功能粮发展,进一步提升客单价。

从消费者教育及触达来看,社交媒体平台以及直播电商平台的蓬勃发展,加速了 宠物食品的消费者教育,有利于养宠人群更快接受“食用专业宠物粮”这一观念。 近年来,以小红书为代表的图文平台,及以抖音、快手为代表的短视频平台迅速 兴起,为宠食类产品的普及提供了良好的媒介,使得消费者教育更加直观,可触 达的用户范围更广。而直播电商平台的崛起更有利于提升消费者的购物体验以及 宠食的“种草”效率,使消费者产生消费冲动。

1.3、中国宠物食品市场空间或达 2000 亿元

如上文所述,宠物食品行业市场规模主要受到养宠渗透率(户均养宠数量)、单只 宠物食品花费影响,对标过往增速及海外宠物成熟宠物市场,我们预计未来我国 宠物食品行业增速将继续维持高增长,2025 年市场规模或有望达 1222 亿元,对 标韩国,保守估计市场空间有望达到 2000 亿元。

户均养宠数量:2021 年中国户均养宠数量(猫犬)为 0.35 只,略高于日本的 0.33 户/只,与美国户均 1.36 只宠物相比仍有较大差距。中、日、韩等国社会文化与人 口结构相似,但中国国土面积辽阔,人均陆地面积大,预计中国户均养宠将高于 日韩而略低于欧美国家。

单只宠物年宠食消费额:2017-2021 年中国单只宠物年宠食消费金额保持高速增 长态势,复合增长率达 18.14%。考虑到疫情影响正逐步减弱,且宠物主逐渐呈现 高收入+高学历+年轻化的趋势,叠加科学养宠观念的普及,宠物主的消费意愿将 随之增强。因此,假设未来 2 年我国人均单只宠物消费额增速将维持在较高水平。(报告来源:未来智库)

2.1、整体格局:CR10 仅 31%,国产品牌百花齐放

以玛氏、雀巢普瑞纳为代表的外资企业先于本土企业建立了技术、品牌和渠道的 优势,占据较高的市场份额。但近年来,随着市场规模的扩张,有越来越多的国 内厂商以自有品牌加入国内市场的竞争,如苏宠、华兴、乖宝、中宠、佩蒂等, 国内厂商凭借其在产品生产工艺、销售渠道建设及品牌推广等环节的后发优势也 取得了一定的市场地位,国产品牌逐渐崭露头角。

从市场集中度来看,我国宠物食品市场竞争格局相对分散,但国内企业正逐渐跻 身行业头部。2011 年,排名前十的宠物食品企业市场占有率合计约 40%左右,其 中行业国际龙头玛氏、雀巢的市场占有率分别为 20.4%、8.6%,国外企业占据重 要地位。截至 2020 年,宠物食品行业 CR10 约 31%,相较于 2011 年来看,随着 行业内竞争公司越来越多,市场更加分散。其中,玛氏凭借 10.5%的市场占有率 仍旧排名首位,但排名 TOP10 的公司中国内企业已达 7 家,苏宠、华兴等本土企 业正跻身行业头部。

2.2、国内优质代工厂转型,本土品牌逐步崛起

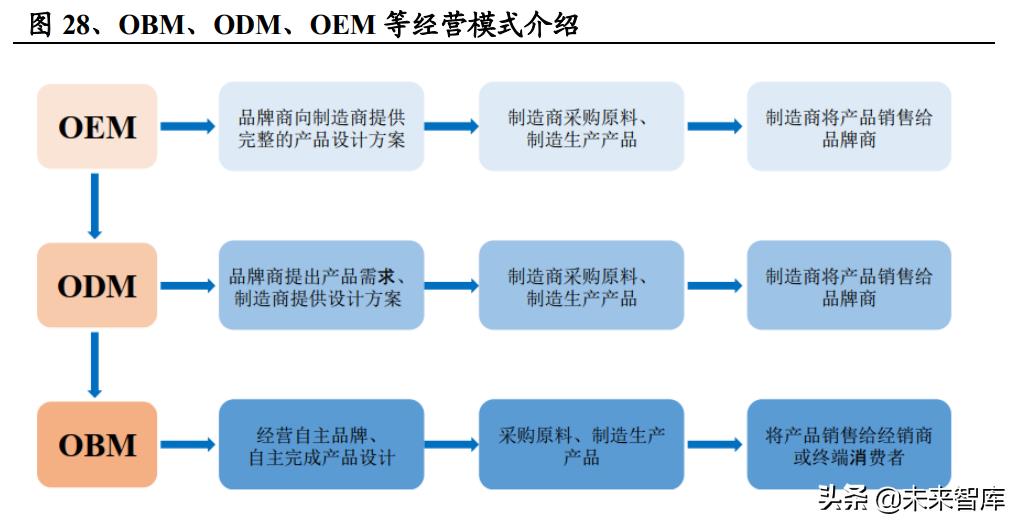

宠物食品行业内企业的经营模式一般可分为原始品牌制造商(OBM)、品牌运营 商、原始设计制造商(ODM)和原始生产制造商(OEM),其中我国多数企业以 OEM 模式为主;部分具备一定产品研发、设计能力的生产企业逐步实现从 OEM 厂商到 ODM 厂商的转型,而部分优势企业逐步开始向 OBM 模式拓展。

因此,国内主要自有品牌的经营模式可分为两大类型:1)为由代工厂模式转为国 内外双轮驱动,创立自有品牌。如乖宝宠物、中宠股份以及佩蒂股份等,均由 OEM/ODM 供货商起家,具备丰富的海外品牌生产经验;2)直接以自有品牌的形 式进军国内市场,如苏宠旗下的疯狂小狗、依蕴旗下的伯纳天纯等,多为外资合 资企业或具备强大营销及研发生产能力的新锐品牌。

头部公司市占率变化来看,虽然玛氏和雀巢仍然处于领先地位,但近年来市占率 显著下滑。本土企业中,苏宠、华兴、依蕴、荣喜、乖宝、中宠逐渐崭露头角, 市占率逐年提升。

品牌市占率变化来看,外资品牌中,玛氏旗下品牌较为强势,皇家、伟嘉、宝路 分别位居第 1、7、10 位,但市占率均呈下降趋势,国产品牌比瑞吉近年市占率下 降,疯狂小狗、伯纳天纯、麦富迪、顽皮市占率快速提升,2020 年市占率分别达 2.5%、2.3%、1.8%、1.7%。

2.3、国产品牌驱动力:性价比+渠道变革+民族自信心

2.3.1、国产品牌高性价比成为主要优势

相较于国外品牌,国产品牌性价比更高。我们选取不同品牌销量领先的成猫猫粮 比较发现,在重要营养成份、原材料构成相近的情况下,国产品牌的价格整体低 于国外品牌的价格;甚至出现部分国内品牌营养成分高、原材料好而价格更低的 情况。我们认为未来随着消费者教育的不断进行,以及行业对宠食产品品质的把 控不断提升,性价比高的国产品牌将受到更多青睐。

2.3.2、电商渠道销售占比不断扩大,利于国产中小品牌崛起

我国宠物食品销售渠道正逐渐以电商平台为主,助力中小品牌快速崛起。据 Euromonitor 数据,我国宠物食品市场电商渠道占比已由 2013 年的 10.10%快速提 升至 2021 年的 61.2%。而欧美发达国家宠物食品的销售以商超渠道为主,如 2013 年至 2021 年,美国宠物食品市场商超渠道占比虽然逐年下降,却始终保持在 70% 以上,因此国外品牌的经验优势往往更多体现在线下渠道。与其他渠道相比,线 上渠道具备流量大、增速高、购物便利、品类覆盖完整、进驻门槛低等特点,这 也更利于中小品牌的进入和崛起,为国产品牌实现“弯道超车”创造了条件。

2.3.3、民族自信心提升,Z 时代宠物主更青睐国产品牌

随着国产品牌知名度及品质的提升,民族自信心的增强,Z 时代及下沉市场等价 格敏感度较高的宠物主对国产品牌逐渐青睐。近年来国内对于外国文化输入管制 加强,行动上强化民族文化自信,疫情也加速了这一进程,而生活更富足的 Z 世 代也普遍拥有更强的民族自信感,为国货品牌的崛起提供了良机。

根据中国宠物行业白皮书统计数据,总体来看,2020 年,有 36.7%的宠物主偏好 进口品牌干粮,较上年减少 4.9pct;48.6%的宠物主偏好国内品牌干粮,较上年增 加 22.2pct;17.7%的宠物主偏好进口品牌宠物犬零食,较上年减少 11pct;43.9% 的宠物主偏好国内品牌宠物犬零食,较上年增加 21.4pct。分城市来看,2020 年, 我国一线城市、二线城市、三线城市宠物主偏好国内品牌的占比分别为 36%、48%、 56%,二、三线城市对国产宠物主粮品牌的偏好有明显的上升,2020 年已远超其 对进口品牌的偏好。分年龄来看,2020 年,95 后、90 后、80 后、80 前宠物主偏 好国内品牌的占比分别为 38%、44%、43%、58%,90 后、80 后、80 前的宠物主 更加偏好国产品牌,且其占比有所提升。

3.1、深耕宠物食品行业十余年,坚持“全球视野,持续创新”发展理念

乖宝宠物食品集团股份有限公司始建于 2006 年,主要从事宠物食品的研发、生产 和销售,主要产品包括宠物犬用和猫用主粮系列、零食系列和保健品系列等,经 历了产品市场不断扩展,产品类别快速扩充,业务规模持续增长,消费者口碑逐 渐提升的发展历程。股权结构来看,公司董事长、总裁秦华直接持有公司 50.85% 股权,秦华及其一致行动人合计持有 61.39%的表决权。

2020 年公司实现营收 20.13 亿元,近三年复合增速达 28.4%,实现归母净利润 1.11 亿元,得益于国内外代工+自有品牌双轮驱动,产品覆盖宠物食品各品类:

1)公司成立以来从事境外宠物食品代加工,产品销往欧美、日韩等三十多个国家 和地区,主要客户包括沃尔玛、斯马克、品谱等全球大型零售商和知名宠物品牌 运营商;

2)基于多年产品研发、生产经验,2013 年公司创立自有品牌“麦富迪”,线上通过 电商平台品牌旗舰店和线上经销、线下渠道覆盖宠物专门店和宠物医院,实现了 最大化用户覆盖与辐射,近年国内自有品牌销售占比快速提升。

3)公司主要产品包括科学营养配方的主粮系列,以畜禽肉、鱼肉等为主要原料的 零食系列以及含冻干卵磷脂、乳酸钙等功能原料的保健品系列等,2020 年主粮、零食占主营业务收入比分别为 34.7%、64.65%。

公司递交招股说明书,拟公开发行不超过 4,000.45 万股,占发行后总股本不低于 10%,拟募集资金 6 亿元。募集资金拟投资于“宠物食品生产基地扩产建设项目”、“智能仓储升级项目”、“研发中心升级项目”和“信息化升级建设项目”和补充流动 资金。

3.2、海外市场成熟且需求刚性,但存在不确定性

全球宠物行业及宠物食品已步入稳定增长阶段,且疫情下更体现了需求之刚性。 根据 Euromonitor 数据,2021 年全球宠物行业和宠物食品行业市场规模分别为 1536、1062 亿美元,尽管受到疫情的影响,同比增速仍创十年新高,分别为 8.1%、 8.2%。

公司境外销售模式为OEM/ODM,2018-2020 年、2021H1 营收分别为为6.78、6.45、 9.66 和 5.02 亿元,占主营收入的比例分别为 55.64%、46.07%、48.17%、46.63%, 泰国工厂产能释放后迎来快速增长。公司产品销往美国、欧洲、日韩等三十多个 国家和地区,境外业务以宠物零食为主,已积累一批优质的品牌客户,客户包括 沃尔玛等商超类零售企业、宠物食品品牌运营企业等。

相较于境内业务以自有品牌为主,境外代工业务营收端易受政治、下游客户自建 工厂等因素干扰,存在不确定性。2019 年公司境外零食类产品销售额小幅下滑, 主要是受中美贸易摩擦,美国对中国进口宠物食品加征关税的影响;2020 年公司 境外主粮的主要客户 Fish4Pets Ltd.自建生产基地,境外主粮业务下滑明显。

境外业务毛利率水平相对较低且易受到国际政治、原材料价格、汇率的影响, 2018-2020 年、2021H1,公司境外代工毛利率分别为 28.11%、20.92%、26.43%、 21.43%,2019 年受原材料鸡胸肉和鸭胸肉价格上升且因中美关税问题致毛利率大 幅下滑下降;2020 年毛利率原材料价格下降毛利率有所修复,2021H1 受美元贬 值影响毛利率有所下滑。 在此背景下,国内宠物食品行业正迎来高速增长,公司经过多年沉淀,在生产、 研发、质控等各方面具备优势,发展国内自有品牌乃大势所趋。

3.3、公司厚积薄发,自有品牌异军突起

公司自有品牌业务收入持续增长。2018-2020 年、2021H1,公司自有品牌营收分 别为 4.95、7.06、9.93、5.48 亿元,2018-2020 年复合增长率达 41.61%。自有品牌 占主营业务收入的比例分别为 40.65%、50.40%、49.55%和 50.94%,在同行业中 均属于较高的水平。2021 年双十一期间,乖宝旗下主要自有品牌“麦富迪”表现优 异,同时占据天猫&京东&抖音三大平台宠物品牌全周期成交排行榜前两名。下 文我们将分析推动公司自有品牌过去以及未来高速成长的六大因素。

3.3.1、产品力:麦富迪主打高性价比优势,与外资品牌差异化竞争

精准定位中低价格带,与外资品牌形成差异化竞争。以公司主要自有品牌“麦富迪” 为例,从产品价格带来看,麦富迪销量排名前三的主粮产品价格带处于 19-34 元 /Kg 之间,覆盖中低价格带。与其他同类型产品、特别是外资品牌相比,更具备性 价比优势。

麦富迪产品种类丰富,主粮&零食类产品表现优异。从麦富迪官方旗舰店销量排 名靠前的产品来看,前五名的产品同时包括干粮、湿粮与零食,种类较为丰富。 价格定位较低,且产品功效能符合宠物主的基本需求,因此销量表现优异。

3.3.2、渠道力:线上渠道快速扩张,线下渠道持续优化

把握电商机遇,线上直销+经销双管齐下,覆盖广阔消费群体。直销模式下,公司 与天猫、京东、抖音等主要电商平台建立良好的合作关系,借助其庞大用户基础 和流量资源,以较低店铺网站维护成本直接面向终端消费者销售,并通过对销售 数据、购买行为、用户评价深入分析,快速对产品设计、组合、服务进行改进。 经销模式下,公司与线上商家签署销售合同,由商家通过线上渠道销售给终端消 费者,采用多品类、多系列单品的差异化推广,有效撬动更多线上运营推广资源, 拓展终端客户规模和品牌知名度。总体来看,自有品牌线上渠道销售占比逐渐增 大,由 2018 年度的 61%上升至 2021H1 的 84%。

持续优化线下经销渠道,迈向优质经销商时代。随着线上经销渠道的发展,公司 正逐年削减金额较小的线下经销合作门店,经销商总数逐年降低。2018 至 2020 年,规模以上经销商(年销售额 50 万元以上)各期数量分别为 122 家、152 家和 165 家,占经销收入比例分别为 86.59%、92.10%、92.54%。(报告来源:未来智库)

3.3.3、营销力:多样化营销手段初见成效,销售费用率趋于稳定

公司自有品牌“麦富迪”的知名度在大众消费者中持续提升。乖宝宠物高度重视自 有品牌的建设,目前已形成了一套相对有效的营销推广模式:1)聘请明星代言人 +植入品牌宣传+赞助动物公益活动来进行泛娱乐化品牌营销;2)线上平台多样化 推广,提升广告直接转化率;3)以联名款产品辐射更多元的消费群体。

作为新锐宠物食品本土品牌,为了快速扩大知名度、提升销售额,前期营销费用 的投入是明智且必要的。随着公司销售规模的不断扩大,在宣传方面投入的成本将被摊薄,在保持品牌市占率的同时,销售费用率有望趋于稳定,2019 年至 2021H1, 销售费用率逐渐稳定在 17%左右。

3.3.4、研发力:持续发力研发领域,研发费率高于平均水平

组织结构分工明确+研发流程完善共同保障快速推新。公司研发中心成立于 2008 年,主要负责公司新产品、新技术的研发和宠物基础研究等工作,共有专职研发 人员 74 人。截至 2021 年 6 月 30 日,公司已获境内授权专利 247 项,其中发明专 利 6 项、实用新型专利 13 项、外观设计专利 228 项。

公司研发投入逐年增长,研发费率高于行业平均水平。研发投入金额由 2018 年度 的 2,765 万元增长至 2020 年度的 4,405 万元,研发费率高于行业平均水平。技术 创新方面,目前已积累鲜肉瞬时高温乳化添加技术、口腔护理类产品功能提升技 术、热风干燥宠物食品质量、工艺及装备控制技术等多项创新技术,大部分已实 现成果转化并量产。产品方面,相继开发出双拼粮系列、益生菌系列主粮、全价 湿粮、全价冻干主粮等创新性产品。

3.3.5、生产力:产能已超 10 万吨,拟募资扩充 6 万多吨

拥有国内、泰国两大生产基地。1)2015 年 8 月,公司设立乖宝泰国,投建产线, 以更加便利地采购优质原材料并降低贸易摩擦风险,目前乖宝泰国已形成 812.50 吨宠物零食月产能。2)国内生产基地位于农畜产品生产大省山东,在获取宠物食 品原材料方面具有一定的区位优势,同时节省了原材料的运输成本,建立了一定 的成本优势。

公司整体产能由 2018 年的 73,254 吨增长至 2020 年的 116,051 吨,产能利用率较 为饱和,其中主粮为产量最大、增长最快的品类。为提高进一步提高生产水平, 打造差异化产品,解决产能瓶颈,公司拟募资新建生产线,将形成年产 58,500 吨 主粮、3,133 吨零食、1,230 吨高端保健品的制造能力,项目达产后年销售收入预 计可达 9.74 亿元,预计建设周期 18 个月。

3.3.6、品牌力:完善品牌矩阵,全面覆盖宠物食品市场

公司品牌矩阵日益丰富,覆盖更多消费群体。2013 年,公司创建自有品牌“麦富 迪”,定位中低价格带,与高价外资品牌形成差异化竞争;根据用户需求的变化升 级,相继开发出弗列加特高肉猫粮系列、弗列加特全价冻干猫粮系列等多个产品 系列,发力高端猫用食品市场。2021 年,公司收购美国知名宠物品牌 Waggin'Train, 成为新西兰知名品牌 K9 Natural 和 Feline Natural 的代理商,持续布局高端宠物食 品市场。预计在公司强渠道力&营销力的共同助力下,旗下品牌将有望全面打开 国内宠物食品市场。